SIENA – La risposta di Bpm è affidata al cda, in corso stamani. Un azionista avrebbe già definito l’offerta di Unicredit “ostile”. Sicuramente sorprendente a guardare le reazioni di addetti ai lavori e politici.

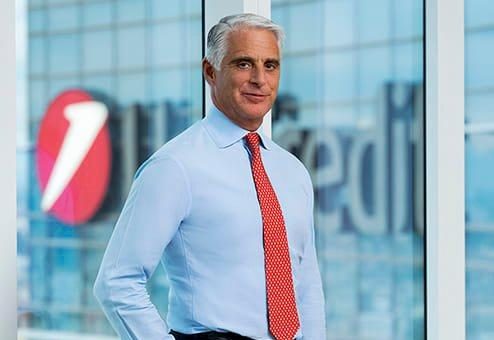

Forse perchè dopo la mossa per acquisire il comando di Commerzbank, in pochi pensavano un’altra operazione a stretto giro di posta. Invece Andrea Orcel ha messo sul piatto 10 miliardi per un’offerta di pubblico scambio, azione su azione. Somma che il Financial Times giudica troppo bassa, ma “dà ad Orcel spazio di manovra”.

Secondo il quotidiano economico, che paragona il ceo di piazza Gae Aulenti a un giocatore di scacchi esperto, “questi giocatori non si impegnano a seguire un piano di gioco specifico fin dall’inizio. Creano opzioni e adattano la loro strategia man mano che procedono. L’amministratore delegato di UniCredit, Andrea Orcel, mostra un approccio simile al consolidamento bancario europeo. L’offerta da 10,1 miliardi di euro dell’istituto di credito italiano per il rivale nazionale Banco BPM, subito dopo l’acquisizione di una partecipazione nella Commerzbank tedesca, è un approccio basso che difficilmente avrà successo. Ma dà a Orcel spazio di manovra. Prima di questa mossa, il dirigente italiano correva il rischio di essere intrappolato. Ha parcheggiato i suoi carri armati sul prato della Commerzbank costruendo una quota, ma ottenere tutte le approvazioni esplicite e implicite necessarie per aumentare quella partecipazione si è trasformata in una lunga faccenda, non ultimo perché Orcel dovrà aspettare fino all’insediamento di un nuovo governo tedesco”.

E ancora: “L’approccio di UniCredit a Bpm suggerisce che nel frattempo Orcel non vuole perdere opportunità più vicine a casa. La candidatura di UniCredit per Bpm mette un utile bastone nel lavoro di tutti. Ciò renderà più difficile per il prestatore più piccolo acquistare o essere acquistato”.

A fare rumore però non è solo l’operazione in sé, perchè il piano di Unicredit mette a rischio la creazione del terzo polo bancario. Bpm sembrava la sponda giunta per Mps, ma a questo punto diventa difficile pronosticare cosa succederà. “Credo che se andrà in porto l’operazione di Unicredit la fusione fra Bpm e Mps sfumerà e la formazione del terzo polo bancario verrà soffocata nella culla – ha detto Antonio Misiani, responsabile economico del Pd -. Un disegno che peraltro il governo non ha mai spiegato al Parlamento, mai ci ha informato su cosa intendesse fare”.

“Unicredit ormai di italiano ha poco è una banca straniera. A me sta a cuore, invece, che realtà come Bpm e Montepaschi, che stanno collaborando con soggetti italiani per un terzo polo italiano, non vengano messe in difficoltà”, ha detto invece il ministro dei Trasporti Matteo Salvini. “L’interrogativo mio e dei tanti risparmiatori è: ma Bankitalia c’è? Vigila? Da italiano vorrei sapere. Non vorrei che qualcuno volesse fermare l’accordo Bpm e Montepaschi. Però c’è Bankitalia, quindi noi dormiamo sonni tranquilli”, ha aggiunto.

Il ministro Giancarlo Giorgetti ha tirato in ballo il golden power come strumento difensivo, ma trattandosi di due realtà italiane è molto difficile che possa avere successo l’eventuale impiego. “Evocarlo senza prima accertarsene dà l’idea dello sbandamento e dell’improvvisazione del governo. Finora il golden power è stato esercitato per salvaguardare asset strategici da acquisizioni promosse dall’estero. Mai in casi del genere. E forse un motivo ci sarà”, ha proseguito Misiani.

Semmai, l’eventuale addio alla sinergia di Bpm, riposiziona Mps, ora senza più la protezione della partecipazione governativa, allo scoperto. Orcel si è affrettato a dire che non ha ambizioni sulla banca. Non è detto che valga lo stesso per Crédit Agricole. Un’intrusione straniera che con la Lega al governo, avrebbe il sapore della beffa.